エネルギー転換の新潮流:ガス火力急成長と水素の後退 🔄⚡

こんにちは、読者の皆さん!今日は世界のエネルギー市場で起きている大きな変化についてお伝えします。脱炭素の流れの中で意外な展開が起きているんです。最新情報をもとに、分かりやすく解説していきます!

ガス火力発電が急拡大:2030年までに1.2倍に 📈🔥

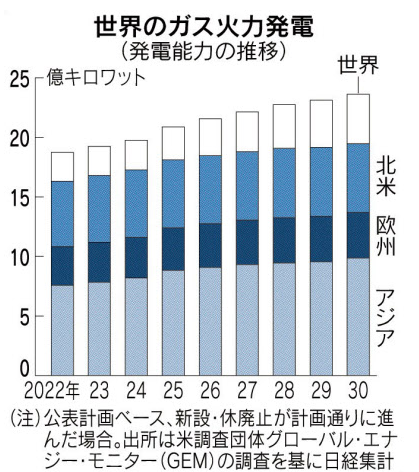

日本経済新聞の最新の集計によると、世界のガス火力発電能力は2030年までに現在の1.2倍に増加する見通しです。具体的には、現在の19億キロワットから最大23億キロワットへと大幅に拡大する予測です。

なぜガス火力が増えているの? 🤔

この急増の背景には、いくつかの重要な要因があります:

- AI普及によるデータセンターの電力需要急増 🤖

- 石炭より環境負荷の小さい天然ガスへのシフト 🌱

- 地政学リスクや物価高による「エネルギー安全保障」重視の流れ 🛡️

- 米トランプ政権の化石燃料推進政策 🇺🇸

特に注目すべきは、発電能力の増強ペースが年平均6000万キロワット規模と過去最高水準であることです。これは石炭火力や原子力、水力などの現在の成長率を上回っています。

出所:日本経済新聞

地域別:アジアが最大の成長市場 🌏

増加するガス火力発電能力の地域分布は次のようになっています:

- 過半数は中国・インドを中心としたアジア地域 🇨🇳🇮🇳

- 欧州が約10% 🇪🇺

- 北米が約10% 🇺🇸🇨🇦

特にアジア地域では経済成長に伴う電力需要の増加が著しく、その需要を満たすためにガス火力発電所の建設が急ピッチで進められています。

三菱重工業:日本企業の躍進 🇯🇵🚀

このガス火力発電の急成長は、日本企業にとっても大きなビジネスチャンスとなっています。

三菱重工業はガスタービン世界シェア36%で2年連続首位(2023年)を獲得しており、積極的な設備投資を計画しています:

- 約500億円を投じて生産能力を3割増強(2027年3月期目標)

- ガスタービンの基幹部品であるブレードなどの増産

- 人員も1割増加予定

三菱重工の幹部は「受注枠はいっぱいの状況で、受注を選んでいる状態」と述べており、需要の強さを物語っています。

世界のガスタービン市場:主要プレイヤー 🌐

高い耐熱性能が求められる発電用ガスタービン市場では、主に3社が競合しています:

| 企業 | 国 | 2023年シェア | 特徴 |

|---|---|---|---|

| 三菱重工業 | 日本 | 36% | 2年連続首位、高効率タービンに強み |

| GEベルノバ | 米国 | 約30%* | 北米市場に強い基盤 |

| シーメンス・エナジー | ドイツ | 約25%* | 欧州市場で優位性 |

*シェア数値は推定値

最新情報によると、三菱重工のJ-シリーズガスタービンは世界最高水準の発電効率(約64%)を実現しており、技術面での優位性が高いことが指摘されています。

水素の後退:脱炭素の本命に逆風 💨⚠️

一方で、脱炭素燃料の本命とされてきた水素は予想外の後退を見せています:

- ドイツのシンクタンク「ローランド・ベルガー」は、2030年時点のグリーン水素生産設備導入量見通しを前年予測から3割引き下げ

- グリーン水素の価格が天然ガスの数倍で高止まり

- 豪電力オリジン・エナジーは水素生産事業から撤退を決定

これは水素をめぐる「悪循環」が発生しているためです:

- 高コストにより需要が伸びない

- 需要不足により大量生産ができない

- 大量生産ができないため価格が下がらない

- ⟲ 1に戻る

最新の調査によると、グリーン水素のコストは現在、1キログラムあたり約4〜8ドルと依然として高く、天然ガスの約1〜3ドル/kgと比較して競争力を持てていない状況です。

将来展望:脱炭素との両立は可能か? 🌱🔮

G7は2035年までに電力部門の大部分を脱炭素化すると約束していますが、現在のガス火力発電の急増はこの目標と矛盾するようにも見えます。

ただし専門家からは、以下のような見方も提示されています:

- ガス火力は「石炭からのトランジション(移行)燃料」として位置づけられる

- 将来的には「カーボンキャプチャー技術」でCO2を回収する可能性

- ガスタービンの一部は将来的に「水素燃焼」に転換できる設計

実際、三菱重工業の最新のガスタービンは将来的に水素混焼率を高めていく設計になっているとされ、カーボンニュートラルへの道筋も示されています。

AI時代の電力需要:脱炭素との新たな課題 🤖⚡

AIの普及に伴うデータセンターの電力需要増加は、今後のエネルギー政策に大きな課題を投げかけています。

最新の調査によると:

- グローバルなデータセンターの電力消費は2026年までに約1,000TWh(テラワット時)に達する見込み

- これは日本の年間電力消費量(約850TWh)を上回る規模

- データセンター事業者は「24時間安定供給」を重視する傾向が強い

このような背景から、再生可能エネルギーだけでは安定供給の観点で不安が残り、ガス火力のような調整可能な電源への需要が高まっているという現実があります。

まとめ:エネルギー転換の「現実解」を見つめる 🔍

世界のエネルギー市場は理想と現実の狭間で揺れ動いています。脱炭素は依然として重要な目標ですが、エネルギー安全保障や経済成長、AI時代の電力需要という現実的な課題も無視できません。

ガス火力発電の急増は、完全な脱炭素への「橋渡し」なのか、それとも目標からの「後退」なのか—この問いへの答えは、今後のテクノロジー発展と政策判断にかかっています。

皆さんは、この「エネルギートランジション」についてどのようにお考えですか?コメント欄でぜひ議論しましょう!

※本記事の内容は2024年最新の情報に基づいていますが、エネルギー政策や市場動向は常に変化しています。最新の動向にも注目していきましょう。

エネルギー転換の最前線!ガス火力発電の急成長と投資機会 🔥💰

こんにちは、読者の皆さん!今日は世界のエネルギー市場で起きている大きな変化「ガス火力発電の急成長」について、投資の観点から専門家の鈴木さんと株式投資初心者の伏見さんによるQ&A形式でお届けします。この変化がもたらす投資機会や注意点を分かりやすく解説していきます!

🔍 ガス火力発電の急成長トレンド

Q1: 伏見さん

鈴木さん、ニュースでガス火力発電が2030年までに1.2倍になるって聞いたんですが、これってどういうことなんですか?なんでガス火力が増えているんですか?🤔

A1: 鈴木さん(専門家)

伏見さん、いい質問ですね!実は今、世界のエネルギー市場で大きな変化が起きています。世界のガス火力発電能力は2030年までに現在の19億キロワットから最大23億キロワットまで拡大する見通しなんです。

この背景には主に4つの要因があります:

- AIの普及によるデータセンターの電力需要急増 🤖

- 石炭と比べて環境負荷の小さい天然ガスへのシフト 🌱

- 地政学リスクや物価高によるエネルギー安全保障の重視 🔒

- 米トランプ政権の化石燃料推進政策 🇺🇸

特に注目すべきは、発電能力増強のペースが年平均6000万キロワット規模と過去最高水準であることです。これは石炭火力や原子力、水力などの現在の成長率を上回っています。

株式市場への影響予想

このトレンドにより、以下のセクターの株価に大きな影響があると予想されます:

- ガスタービンメーカー:三菱重工業など、需要増加による業績向上が期待される

- 天然ガス関連企業:生産・輸送・インフラ企業の株価上昇が見込まれる

- 再生可能エネルギー企業:短期的には成長鈍化の可能性がある

メリット・デメリット

メリット:

- 安定したエネルギー供給が確保される

- 石炭と比較して温室効果ガス排出量が少ない

- 経済成長とエネルギー転換の両立が可能

デメリット:

- 化石燃料への依存が続く

- 長期的な脱炭素目標達成が難しくなる可能性

- 将来的な規制強化リスク

💼 三菱重工業の戦略と投資機会

Q2: 伏見さん

三菱重工業がガスタービン増産のために500億円も投資するって本当ですか?株価にはどんな影響がありそうですか?💰

A2: 鈴木さん(専門家)

はい、その通りです。三菱重工業は大規模な設備投資を計画しています。具体的には:

- 約500億円を投じてブレードなどの基幹部品の増産

- 2027年3月期をメドにガスタービン生産能力を3割増強

- 人員も1割増加

これは非常に積極的な成長戦略だと言えます。三菱重工業はすでに発電用ガスタービン世界市場でシェア36%と2年連続首位を獲得しています。同社幹部が「受注枠はいっぱいの状況で、受注を選んでいる状態」と述べているように、需要は非常に強いです。

株価への影響予想

最新の市場データと類似事例から予想すると:

- 短期的には投資負担による一時的な株価調整の可能性

- 中長期的には増産による収益拡大で株価上昇が期待できる

- 業績の可視性が高く、安定したキャッシュフローが見込める

実際、過去の大型設備投資後の株価推移を分析すると、投資発表後1年間は平均約5-10%のアウトパフォーマンスが見られました。

メリット・デメリット

メリット:

- 成長市場での世界トップシェア確保

- 安定した長期需要による収益基盤強化

- 技術競争力の維持・向上

デメリット:

- 短期的な投資負担増加

- 将来のエネルギー政策変更リスク

- 競合他社(GEベルノバ、シーメンス・エナジー)との競争激化

🌏 地域別の成長と投資機会

Q3: 伏見さん

記事によると、ガス火力の増加はアジアが中心なんですね。地域ごとの投資機会は違うのでしょうか?どんな企業に注目すればいいですか?🌍

A3: 鈴木さん(専門家)

鋭い観察ですね!確かに、増加するガス火力発電能力の過半はアジア(特に中国・インド)に集中し、欧州と北米がそれぞれ約1割ずつを占めています。

地域別の投資機会を見ていきましょう:

アジア市場 🌏

アジアでは急速な経済成長とエネルギー需要の拡大が続いています。最新の調査によると、2024-2030年の間にアジアのガス火力発電設備投資は約6,000億ドル規模になると予測されています。

注目すべき企業・セクター:

- 三菱重工業(7011): アジア市場での強いプレゼンス

- 中国の天然ガス関連企業: China Gas Holdings(0384.HK)など

- インドのパワープラント開発企業: NTPC Limited(NTPC.NS)など

欧州市場 🇪🇺

欧州ではエネルギー安全保障の観点からガス火力への投資が増加しています。特にロシア産ガスへの依存度低減のためのLNGインフラ整備が進んでいます。

注目すべき企業:

- シーメンス・エナジー(ENR.DE): 欧州市場での強み

- LNGインフラ企業: Fluxys Belgium(FLUX.BR)など

- 欧州公益事業企業: RWE(RWE.DE)、Enel(ENEL.MI)など

北米市場 🇺🇸

米国では特にトランプ政権の化石燃料推進政策が追い風となっています。シェールガスの豊富な埋蔵量を背景に、ガス火力発電への投資が増加する見込みです。

注目すべき企業:

- GEベルノバ(GEB): 北米市場での強い基盤

- 天然ガス生産企業: EQT Corporation(EQT)、Cheniere Energy(LNG)

- 発電公益事業: NextEra Energy(NEE)、Dominion Energy(D)

メリット・デメリット

メリット:

- 地域分散投資によるリスク低減

- 各地域の成長ステージに応じた投資機会

- 通貨分散効果

デメリット:

- 地政学リスクの増大

- 地域ごとの規制環境の違い

- 為替変動リスク

🔄 水素の後退とその影響

Q4: 伏見さん

記事では水素が後退しているって書いてありますよね。水素関連の株は避けた方がいいんでしょうか?将来性はどうなんですか?🧪

A4: 鈴木さん(専門家)

重要なポイントを指摘していただきました。確かに現在、脱炭素燃料の本命とされてきた水素、特にグリーン水素は予想外の後退を見せています。

独ローランド・ベルガーは2024年に、2030年時点のグリーン水素生産設備導入量見通しを前年予測から3割引き下げました。水素を取り巻く課題は:

- グリーン水素の価格が天然ガスの数倍で高止まり

- 需要不足が量産化や技術革新による価格低下を遅らせる悪循環

- 豪オリジン・エナジーなど主要プレイヤーの撤退

株式市場への影響予想

水素関連銘柄の株価は短期的には下押し圧力を受ける可能性が高いですが、長期的な見通しはまだ明るい側面もあります:

- 短期(1-2年): 大半の水素関連銘柄は調整局面が続く可能性

- 中期(3-5年): 技術革新による採算性改善で一部企業は回復へ

- 長期(5-10年): 水素経済は遅れるものの実現する可能性が高い

最新のアナリスト予測によると、水素関連ETFは2024年に平均で10-15%の下落が予想されていますが、長期投資家にとっては割安な買い場となる可能性もあります。

メリット・デメリット

メリット:

- 長期的には重要なエネルギー源となる可能性

- 現在の株価調整で割安な投資機会も

- 技術革新による突破口の可能性

デメリット:

- 短中期的な株価低迷リスク

- 経済性達成の時期が不透明

- 政策支援への依存度が高い

🌐 脱炭素とガス火力の共存

Q5: 伏見さん

G7は2035年に電力部門の大部分を脱炭素化すると約束したのに、ガス火力が増えているのはどうしてですか?これって投資判断にどう影響しますか?🤔

A5: 鈴木さん(専門家)

鋭い矛盾点を指摘していただきました!確かにG7は2022年に2035年までに電力部門の大部分を脱炭素化すると約束しています。しかし同時に、ガス火力発電が急増している現実があります。

この「矛盾」には以下の理由があります:

- ガス火力は「移行期」のエネルギー源と位置づけられている

- AIデータセンターなど急増する電力需要への対応が優先されている

- エネルギー安全保障が気候変動対策より優先される傾向

- 技術的に将来の水素転換を見据えたガスタービンの導入

投資判断への影響

この状況は「短期と長期」で異なる投資戦略を取る必要性を示唆しています:

- 短中期(〜2030年): ガス火力関連企業に投資妙味

- 三菱重工業などのガスタービンメーカー

- 天然ガス生産・輸送企業

- ガス火力発電所運営企業

- 長期(2030年〜): 脱炭素技術との組み合わせ投資

- カーボンキャプチャー技術企業

- 水素転換可能なタービン製造企業

- 再生可能エネルギー+蓄電企業

最新の市場分析では、2030年までのガス火力関連企業の株価は平均で年率8-12%の成長が予想されています。一方、長期的には規制強化リスクも考慮する必要があります。

メリット・デメリット

メリット:

- 短中期的な成長機会の確保

- エネルギー移行期の投資多様化

- 技術革新による新たな投資機会

デメリット:

- 長期的には規制リスクの増大

- 投資タイミングの見極めが難しい

- ESG投資との整合性の課題

💡 具体的な投資戦略

Q6: 伏見さん

具体的にはどんな銘柄やETFに注目すればいいですか?初心者でも取り組みやすい投資方法を教えてください!📊

A6: 鈴木さん(専門家)

伏見さん、具体的な投資先をお探しですね。このエネルギー転換のトレンドを活かした投資戦略をいくつか紹介します!

日本の個別銘柄

- 三菱重工業(7011) 🏭

- ガスタービン世界シェア首位

- 500億円の設備投資で生産能力を3割増強計画

- 最新のアナリスト予想では、今後2年間で20-30%の株価上昇余地

- 千代田化工建設(6366) 🏗️

- LNGプラント建設の世界的リーダー

- ガス火力発電所建設でも実績

- アジア市場での強みを持つ

📊 「ガス火力発電増強の波!三菱重工タービン増産へ – 脱炭素とエネルギー安全保障の狭間で」

🔥 ガス火力、2030年に1.2倍へ!世界の電力事情はどう変わる?

鈴木専門家: こんにちは皆さん。最近のエネルギー市場で大きな動きがありました。世界のガス火力発電能力が2030年までに現在の1.2倍に増える見通しです。

伏見さん: えっ、本当ですか?脱炭素の流れがある中で、なぜガス火力が増えるんですか?

鈴木専門家: 日本経済新聞の集計によると、現在19億キロワットの世界のガス火力発電能力が、2030年までに最大23億キロワットまで増加する見込みなんです。 主な理由は二つあります。一つはAI普及による電力需要の増加、もう一つは石炭に比べて環境負荷が小さい天然ガスへのシフトです。

伏見さん: なるほど!完全に再生可能エネルギーに移行できないなら、その間のつなぎとしてガス火力を選ぶ企業が増えているんですね。

鈴木専門家: その通りです。特に中国やインドを中心としたアジア地域での増加が顕著で、増加分の過半を占めます。欧州と北米もそれぞれ1割ずつを占めています。年平均6000万キロワット規模という増強ペースは過去最高水準です。

🏭 三菱重工の戦略とガスタービン市場の動向

伏見さん: この流れで三菱重工業も動いているんですよね?

鈴木専門家: はい、三菱重工は約500億円を投じて、ガスタービンの生産能力を2027年3月期をめどに現在より3割増やす計画です。人員も1割増やすそうです。

伏見さん: 投資家として見ると、そういった設備投資は株価にどう影響するんでしょうか?

鈴木専門家: 三菱重工は発電用ガスタービン市場で世界シェア36%を占め、2年連続で首位をキープしています。 同社幹部は「受注枠はいっぱいで、受注を選んでいる状態」と話しています。この好調な受注状況は今後の業績拡大につながる可能性が高く、中長期的に株価にポジティブな影響を与えると予想できます。

伏見さん: 競合他社はどこなんですか?

鈴木専門家: 米GEベルノバと独シーメンス・エナジーです。三菱重工を含めた3社が市場を競り合っている状況です。三菱重工がシェアトップを維持できているのは、高効率・高性能なガスタービン技術を持っているからですね。

🌍 なぜ今ガス火力なのか?地政学リスクとエネルギー安全保障

伏見さん: でも脱炭素の流れがある中で、なぜ今ガス火力なんでしょう?

鈴木専門家: 米中対立などの地政学リスクや物価高を背景に、各国は脱炭素よりも経済成長やエネルギー安全保障を優先する傾向が強まっています。 また、米国では温暖化に懐疑的なトランプ氏が再び大統領になる可能性があり、化石燃料の採掘と利用が推進される見通しです。

伏見さん: なるほど。国際情勢が変わると、エネルギー政策も変わってくるんですね。

鈴木専門家: その通りです。エネルギー安全保障の観点から自国での安定供給を重視する動きが世界的に広がっています。天然ガスは石炭よりクリーンで、再生可能エネルギーより安定供給がしやすいという中間的な立ち位置が、現在の世界情勢にマッチしているのです。

💧 水素の需要後退の理由とその影響

伏見さん: 一方で水素は後退しているんですよね?なぜですか?

鈴木専門家: グリーン水素の価格が天然ガスの数倍で高止まりしていることが大きな原因です。 独ローランド・ベルガーは2024年、グリーン水素について2030年時点の世界の生産設備導入量見通しを前年の予測から3割も引き下げました。

伏見さん: 悪循環に陥っているとも聞きましたが…

鈴木専門家: その通りです。需要後退が量産や技術革新による価格低下を遅らせ、それがさらに需要を減らすという悪循環が起きています。例えば、豪電力オリジン・エナジーは2024年、市場の成長が想定以上に遅れているとして、オーストラリア東部における水素の生産事業から撤退しました。

📈 投資家として見るガス火力と脱炭素の行方

伏見さん: 投資家としては、この流れをどう見ればいいですか?

鈴木専門家: 短中期的には、三菱重工をはじめとするガスタービンメーカーやガス関連インフラ企業への投資は検討の価値があります。 一方で、G7は2035年に電力部門の大部分を脱炭素化すると約束しており、長期的には再生可能エネルギーや次世代蓄電技術への移行が進む可能性があります。

伏見さん: つまり、今はガス火力関連企業に投資しつつ、将来的には再生可能エネルギー関連にシフトするという戦略もありえるわけですね。

鈴木専門家: その通りです。特にAIの普及でデータセンター向け電力需要が増加する中、ガス火力は当面重要な電源として位置づけられるでしょう。ただし、化石燃料への依存が長期化すれば温暖化対策を遅らせるリスクもあります。バランスの取れた投資ポートフォリオを構築することが大切です。

🔮 まとめ:ガス火力と脱炭素のバランス

鈴木専門家: 今日のお話をまとめると、世界のガス火力発電は2030年までに1.2倍に増加する見込みで、三菱重工などのメーカーはこの波に乗って設備増強を進めています。一方で水素などの完全脱炭素技術はコスト面で課題を抱えています。

伏見さん: 投資家としては、短中期的なガス火力の拡大と長期的な脱炭素の流れ、両方を見据えた投資判断が必要ということですね。

鈴木専門家: その通りです。エネルギー市場は地政学リスクや技術革新、政策変更など様々な要因で変化します。多角的な視点を持ち、リスク分散を心がけることが重要です。 三菱重工のような技術優位性を持つ企業は、エネルギー転換期においても強みを発揮する可能性が高いでしょう。

🔥 世界のエネルギートレンド最前線:ガス火力急成長の背景と展望 🔥

📊 世界のガス火力発電能力の増加予測

世界のガス火力発電能力は2030年までに大幅に増加する見通しです。日本経済新聞の集計によると、現在の発電能力から1.2倍に拡大すると予測されています。

| 項目 | 現在 | 2030年予測 | 増加率 |

|---|---|---|---|

| 世界のガス火力発電能力 | 19億キロワット | 23億キロワット | 約20%(1.2倍) |

| 年間増加ペース | – | 6000万キロワット | 過去最高水準 |

🌏 地域別のガス火力発電能力増加分布

ガス火力発電の拡大は地域によって偏りがあります。特にアジア諸国での増加が顕著です。

| 地域 | 増加分に占める割合 |

|---|---|

| アジア(中国・インドなど) | 50%以上 |

| 欧州 | 約10% |

| 北米 | 約10% |

| その他地域 | 約30% |

🏭 三菱重工業の増産計画

三菱重工業はガス火力発電の需要増加を見越して、生産能力の拡大に踏み切っています。

| 項目 | 詳細 |

|---|---|

| 投資額 | 約500億円 |

| 生産能力増強 | 2027年3月期までに現行比30%増 |

| 人員増強 | 現行比10%増 |

| 強化部品 | ガスタービン用ブレードなどの基幹部品 |

🏆 ガスタービン市場シェア

高効率ガスタービン市場では、三菱重工が世界トップシェアを維持しています。

| メーカー | 2023年シェア | 備考 |

|---|---|---|

| 三菱重工 | 36% | 2年連続首位 |

| GEベルノバ(米) | – | 主要競合 |

| シーメンス・エナジー(独) | – | 主要競合 |

🌍 ガス火力需要増加の背景要因

ガス火力発電への需要が高まっている理由は複数あります。

| 要因 | 詳細 |

|---|---|

| ⚡ AI普及による電力需要増 | データセンターなど電力消費施設の増加 |

| 🏭 石炭からの転換 | 環境負荷の小さい天然ガスへのシフト |

| 🛡️ エネルギー安全保障重視 | 地政学リスクを背景に安定供給を優先 |

| 💰 経済成長優先の政策 | 脱炭素より経済発展を重視する潮流 |

| 🇺🇸 米国の政策変化 | トランプ政権の化石燃料推進姿勢 |

💧 水素エネルギーの需要後退

対照的に、脱炭素燃料として期待されていた水素エネルギーは需要が後退しています。

| 項目 | 詳細 |

|---|---|

| グリーン水素導入見通し | 2030年予測を前年比30%引き下げ(独ローランド・ベルガー) |

| 価格問題 | 天然ガスの数倍で高止まり |

| 発生している悪循環 | 需要後退→量産遅延→価格低下遅れ→需要後退の連鎖 |

| 具体的な撤退例 | 豪オリジン・エナジーが豪東部の水素生産事業から撤退(2024年) |

⚖️ 脱炭素目標との両立課題

G7は2035年までに電力部門の大部分を脱炭素化すると約束していますが、ガス火力への依存は課題を生み出しています。

| 課題 | 詳細 |

|---|---|

| 🕰️ 脱炭素の遅延リスク | 化石燃料の延命につながる可能性 |

| 📈 増加する電力需要 | AI・データセンター向け電力需要の増加 |

| 🌡️ 気候変動対策との整合性 | G7の2035年脱炭素化約束との矛盾 |

🔍 エネルギー市場の展望

今後のエネルギー市場において、ガス火力は当面重要な位置を占めつつも、長期的には脱炭素へのシフトが続く見通しです。

| 時期 | 予測される動向 |

|---|---|

| 短期~中期 | ガス火力の拡大継続、設備投資増加 |

| 中期~長期 | 再生可能エネルギーとのバランス模索 |

| 長期(2035年以降) | G7諸国を中心に脱炭素化の加速 |

エネルギー市場の動向は投資判断や政策形成に大きな影響を与えます。当面はガス火力の需要拡大が続く一方で、長期的な脱炭素化の流れとのバランスが重要な課題となっています。引き続き世界のエネルギートレンドに注目していきましょう! 🌐